El Impacto de las Smart Cities en el Mercado Inmobiliario: La Diversificación como Caso de Estudio

La diversificación inmobiliaria ha sido reconocida como una de las estrategias más eficaces para mitigar riesgos y aumentar los retornos de inversión. Al distribuir el capital entre diferentes tipos de propiedades, ubicaciones geográficas y activos, los inversionistas pueden equilibrar las fluctuaciones del mercado y crear una cartera más robusta. Este principio es clave en el mundo de la inversión inmobiliaria, y hoy se integra con el concepto de Smart Cities, donde la tecnología y la sostenibilidad son protagonistas.

Luego de mi visita a la conferencia Smart City Expo Bogotá 2024, me quedo claro que Smart Cities no solo son centros de innovación tecnológica, sino que también ofrecen un entorno urbano más eficiente y habitable, lo que incrementa la demanda tanto de propiedades residenciales como comerciales. Estas ciudades, con su infraestructura avanzada, crean un atractivo especial para inversores que buscan propiedades en ubicaciones estratégicas y sostenibles. Por ejemplo, Singapur ha visto un aumento significativo en el valor de su mercado inmobiliario gracias a una inversión de $43.5 mil millones en infraestructura sostenible, posicionando al país como un lugar altamente deseable para vivir e invertir(Planetizen).

Te invitamos a unirte a nuestro grupo de LinkedIn, donde podrás conectarte con profesionales del sector inmobiliario, intercambiar conocimientos sobre modelos financieros y análisis, y estar al tanto de las últimas tendencias en bienes raíces comerciales. Forma parte de nuestra comunidad en A.CRE y participa en discusiones que impulsan la innovación y el crecimiento en la industria. ¡Únete hoy mismo haciendo clic aquí!

El Impacto de las Smart Cities en el Mercado Inmobiliario: La Diversificación Inmobiliaria y el Desarrollo Sostenible

La diversificación en bienes raíces también se puede alinear con los principios de sostenibilidad. Invertir en propiedades en que aplican conceptos de sostenibilidad es cada vez un tema más relevante dentro de las diferentes conversaciones, discusiones y estudios que abordan el mercado inmobiliario, este tipo de desarrollos que priorizan el uso de energías renovables, construcciones verdes y la implementación de tecnologías como el Internet de las Cosas (IoT) y la Inteligencia Artificial (IA) para la gestión de recursos y la optimización de servicios urbanos (Planetizen) (Perry Real Estate College). Estas prácticas que se promocionan asegurando un impacto ambiental positivo, incrementan el valor de los activos a largo plazo, atrayendo a residentes y empresas que buscan estas particularidades en sus proyectos de inversión o personales.

El Impacto de las Smart Cities en el Mercado Inmobiliario: Principios de la Diversificación Geográfica

Al diversificar en diferentes ubicaciones geográficas, los inversores también protegen su cartera contra las variaciones regionales del mercado. Las Smart Cities en América Latina, como Bogotá, están posicionándose como centros de tecnología e innovación, atrayendo inversión en infraestructura verde y desarrollos urbanos sostenibles. Proyectos como el Campus de Ciencia, Tecnología e Innovación en Bogotá están transformando el ecosistema urbano, proporcionando oportunidades para inversores que buscan capitalizar el crecimiento de estas áreas emergentes (Willowdale Equity)(Home | Plante Moran).

La hipótesis se basa en que la diversificación geográfica puede lograrse invirtiendo en propiedades en mercados que favorecen iniciativas medioambientales, como, por ejemplo, las que se encuentran en la Amazonía brasileña. Estas inversiones, en terrenos protegidos, reservas naturales y desarrollos eco-amigables, no solo ofrecen un valor económico potencial a largo plazo, sino que también permiten a los inversionistas participar en esfuerzos de conservación.

Otro ejemplo clave es la iniciativa ARPA (Amazon Region Protected Areas), que busca proteger más de 52 millones de hectáreas de la Amazonía. Esta iniciativa ha atraído capital internacional y fondos de inversión que ven el potencial de las propiedades ligadas a la preservación de recursos naturales y la reducción de emisiones de carbono (INITIATIVE 20X20). Invertir en tierras dentro de estas áreas protegidas no solo diversifica geográficamente una cartera inmobiliaria, sino que también posiciona al inversor dentro de un mercado en crecimiento que está cada vez más alineado con las prioridades medioambientales globales.

En resumen, la diversificación inmobiliaria, combinada con las oportunidades presentadas por loas exigencias del mercado actual ofrece una estrategia sólida para maximizar retornos y minimizar riesgos, a la vez que promueve el desarrollo sostenible y tecnológico de las ciudades del futuro.

Razones Financieras Detrás de la Diversificación Inmobiliaria

Desde un punto de vista netamente matemático y financiero, la literatura disponible nos revela como la diversificación en el mercado inmobiliario puede reducir significativamente los riesgos inherentes y aumentar el potencial de retorno de cualquier portafolio. En el contexto de Smart Cities y mercados emergentes, como los de sostenibilidad ambiental, la diversificación se convierte en una herramienta clave para optimizar las carteras de inversión.

Uno de los principios fundamentales detrás de la diversificación inmobiliaria es la correlación inversa. La idea es que diferentes tipos de propiedades, ubicaciones geográficas y sectores del mercado inmobiliario no se comportan de la misma manera frente a fluctuaciones económicas o cambios regulatorios. Por ejemplo, una recesión económica podría afectar al mercado de oficinas urbanas, pero no necesariamente tendría el mismo impacto en el mercado residencial o en proyectos sostenibles en áreas rurales como la Amazonía (Perry Real Estate College)(Home | Plante Moran).

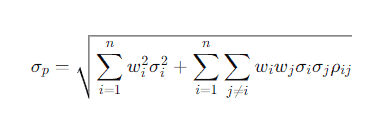

Fórmula de la Diversificación Inmobiliaria:

Un inversor puede calcular los beneficios de la diversificación utilizando la fórmula de la desviación estándar ponderada, que permite medir el riesgo total de una cartera considerando la volatilidad de cada activo y la correlación entre ellos. Matemáticamente, esto se puede expresar de la siguiente manera:

Donde:

- σp es la desviación estándar de la cartera (riesgo total).

- wi y wj son los pesos de los activos en la cartera.

- σi y σj son las desviaciones estándar de los activos individuales.

- ρij es la correlación entre los activos.

Al invertir en propiedades en mercados geográficamente diversos y con diferentes tipos de propiedades, los inversionistas pueden reducir el riesgo total de su cartera. Esta estrategia matemática permite que los inversores se beneficien de las fluctuaciones positivas en algunos sectores, mientras mitigan las pérdidas en otros.

Ejemplo:

Un ejemplo práctico de esta teoría es invertir en una mezcla de propiedades residenciales en Smart Cities tecnológicamente avanzadas, como Singapur, combinadas con terrenos en zonas de conservación en Brasil, como la Amazonía. La correlación entre estos dos mercados es baja, ya que los mercados de Smart Cities se basan en tecnología y desarrollo urbano, mientras que los mercados rurales y medioambientales responden más a incentivos gubernamentales y programas de sostenibilidad (Gatsby Investment) Home| Plante Moran).

En resumen, la diversificación, respaldada por principios matemáticos sólidos, permite a los inversores minimizar riesgos y maximizar retornos al distribuir sus inversiones en una variedad de propiedades y ubicaciones con diferentes comportamientos frente a los ciclos económicos.

La Frontera Eficiente en Bienes Raíces: Diversificación y Retorno Óptimo

Una forma avanzada de analizar la diversificación en bienes raíces es a través del Teorema de la Frontera Eficiente de Harry Markowitz. Esta teoría postula que es posible construir una cartera óptima de inversiones en la que el riesgo se minimiza para un nivel determinado de retorno esperado, o bien, se maximiza el retorno para un nivel determinado de riesgo.

En bienes raíces, esto se puede aplicar diversificando entre tipos de propiedades (residenciales, comerciales, industriales) y regiones geográficas. Al combinar activos con baja correlación, es posible reducir el riesgo total de la cartera.

Un enfoque práctico de la diversificación en bienes raíces centrado en la sostenibilidad puede observarse en Europa, donde varios países han priorizado el desarrollo de proyectos inmobiliarios sostenibles. Un caso relevante es el de Friburgo, Alemania, reconocida como una de las ciudades más ecológicas del mundo. Este tipo de inversiones no solo generan retornos atractivos, sino que también están alineadas con el creciente interés por la sostenibilidad.

Friburgo ha implementado diversas iniciativas de urbanismo sostenible, donde el uso de energías renovables y la protección del medio ambiente son prioritarios. El desarrollo de Vauban, un distrito ecológico de la ciudad es un ejemplo de cómo las políticas públicas y la inversión privada pueden converger para generar viviendas sostenibles y reducir el impacto ambiental. Las propiedades en este distrito han visto un aumento en su valor debido a la alta demanda de viviendas eficientes en términos energéticos (Planetizen).

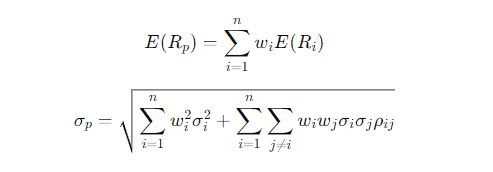

Fórmula Matemática: Frontera Eficiente

La fórmula para calcular el retorno esperado y el riesgo de una cartera diversificada es:

Donde:

- E(Rp) es el retorno esperado de la cartera.

- wi es el peso de cada activo en la cartera.

- E(Ri) es el retorno esperado del activo i.

- σp es la desviación estándar de la cartera (riesgo total).

- σi es la desviación estándar del activo i.

- ρij es la correlación entre los activos i y j

Ejemplo Numérico:

Supongamos que un inversor diversifica su cartera inmobiliaria entre una propiedad en Vauban y una propiedad comercial en una Smart City como Ámsterdam, con un retorno esperado del 6% y del 7% respectivamente. Si asigna un 50% de su capital a cada propiedad, el retorno esperado de la cartera sería:

E(Rp)=0.5×6% + 0.5×7% = 6.5%

Si la desviación estándar de la propiedad en Vauban es 3% y en Ámsterdam es 5%, y la correlación entre ambas es baja (digamos, 0.15), el riesgo total de la cartera sería:

σp = √0.52×32+0.52×52+2×0.5×0.5×3×5×0.15 = 3.96%

Contraejemplo/Caso de Estudio – Riesgos de No Realizar Diversificación Inmobiliaria: Mercado Inmobiliario de San Francisco

Ahora, pongamos en contexto un caso contrario, entre 2010 y 2019, el mercado inmobiliario de San Francisco experimentó un crecimiento espectacular en los valores de las propiedades. Sin embargo, hacia 2020, el mercado se desaceleró drásticamente debido a la pandemia, el aumento del trabajo remoto y la migración de empresas y residentes a ciudades más asequibles. Los inversores que habían concentrado sus carteras en propiedades comerciales y residenciales en San Francisco enfrentaron una caída del valor de sus activos y una menor demanda. Según un informe, los precios de las viviendas en San Francisco cayeron cerca de un 11% en 2020(Gatsby Investment).

Cálculo Comparativo:

Supongamos que un inversor tiene $1 millón invertido exclusivamente en propiedades en San Francisco, y debido a la caída de precios, el valor de su inversión se reduce en un 11%, perdiendo $110,000. Si hubiera diversificado, invirtiendo la mitad en San Francisco y la otra mitad en una ciudad con un mercado más estable, como Austin, que vio un aumento del 8% en los precios de la vivienda durante el mismo período, las pérdidas netas habrían sido menores:

- Pérdida en San Francisco: 0.5 \times 1,000,000 \times 0.11 = $55,000.

- Ganancia en Austin: 0.5 \times 1,000,000 \times 0.08 = $40,000.

Cálculo de la Frontera Eficiente

Ahora comparemos este resultado con un portafolio diversificado utilizando el Teorema de la Frontera Eficiente, distribuyendo la inversión entre San Francisco y un mercado más estable, como el residencial en Austin, que creció un 8% en el mismo periodo.

Fórmula para el Retorno Esperado:

Si el inversor asigna un 50% del capital a cada ciudad, el retorno esperado de la cartera sería:

E(Rp)=0.5×(−11%)+0.5×8%=−1.5%

Cálculo del Riesgo Total:

Si la desviación estándar (riesgo) de las propiedades en San Francisco es 5%, y en Austin es 3%, y la correlación entre ambos mercados es baja (supongamos 0.2), el riesgo total de la cartera diversificada sería:

σp= √0.52×52+0.52×32+2×0.5×0.5×5×3×0.2 = 3.54% – Inversión en ambos mercados

σp= 1×5% = 5% – En este caso, como el portafolio está 100% concentrado en un solo mercado, la fórmula completa se simplifica, y el riesgo de la cartera (σp ) es igual a la desviación estándar del mercado de San Francisco (5%).

En conclusión, no diversificar en bienes raíces no solo expone a los inversionistas a mayores riesgos, sino que también limita sus posibilidades de maximizar retornos, sobre todo cuando mercados locales experimentan caídas inesperadas.

Conclusiones: Claves para una Diversificación Inmobiliaria Eficiente en Bienes Raíces

A lo largo de este análisis, hemos expuesto algunos puntos de vista que exploran como la diversificación puede afectar de manera positiva a su cartera de bienes raíces bienes raíces, la finalidad, al igual que con distintas herramientas, conocimientos e iniciativas, es optimizar el retorno y reducir los riesgos de su portafolio. Aquí destacamos cuatro puntos clave:

- Mitigación del Riesgo a Través de Diversificación Geográfica: Invertir en diferentes ubicaciones, como proyectos sostenibles en Europa (Friburgo, Alemania) o ciudades tecnológicamente avanzadas, reduce la exposición a riesgos locales y protege la inversión frente a fluctuaciones económicas regionales.

- La Frontera Eficiente como Herramienta de Optimización: Aplicar el Teorema de la Frontera Eficiente permite a los inversores maximizar el retorno esperado ajustando el riesgo de la cartera. Hemos mostrado cómo, al diversificar entre propiedades en San Francisco y Austin, el riesgo se reduce significativamente frente a una cartera no diversificada.

- Riesgos de la No Diversificación: Concentrar el capital en una sola ubicación o tipo de propiedad aumenta significativamente el riesgo, ya que expone al inversor a fluctuaciones específicas del mercado. Si un mercado local o sector experimenta una crisis, la falta de diversificación puede llevar a pérdidas considerables. Por el contrario, una cartera diversificada puede absorber mejor las caídas en ciertos mercados o sectores, distribuyendo el impacto y generando una mayor estabilidad en los rendimientos a lo largo del tiempo.

- Sostenibilidad y Retorno: Los mercados inmobiliarios son amplios, siempre en movimiento y por supuesto, sujetos a un cambio constante, invertir en propiedades que priorizan la sostenibilidad y las prácticas eco-amigables ofrece un enfoque integral que combina rentabilidad y responsabilidad ambiental. Los proyectos enfocados en energías renovables, eficiencia energética y gestión sostenible de recursos están en alta demanda a nivel global, lo que aumenta su valor a largo plazo. Además de los beneficios financieros, este tipo de inversiones alineadas con los Objetivos de Desarrollo Sostenible (ODS) responden a las necesidades de un mercado cada vez más orientado hacia la preservación del medio ambiente y la innovación en el desarrollo urbano.

Video: Matriz para análisis de sensibilidad basado en el riesgo y la correlación de propiedades en Microsoft Excel.

En el siguiente video muestro como utilizar una matriz de análisis de sensibilidad en Microsoft Excel para evaluar el riesgo y la correlación entre diferentes tipos de propiedades en tu portafolio inmobiliario. Este video muestro como interpretar este tipo de resultados para incluirlos en la toma de decisiones de tu inversión.

Compatibilidad

Esta versión del modelo solo es compatible con Excel 2013, Excel 2016 y Excel 365.

Recursos adicionales

Para mejorar las estrategias de valoración inmobiliaria, especialmente en inversiones de arrendamiento neto de un solo inquilino, utilice nuestros GPTs personalizados. Estas herramientas están diseñadas para ampliar sus capacidades de análisis y modelado financiero. Con dichos recursos, puede introducir diferentes supuestos y ver inmediatamente cómo los cambios afectan a los valores de las propiedades, lo que permite tomar decisiones de inversión más informadas.

Descargar el archivo plantilla del tutorial

Para que todo el mundo pueda acceder a este archivo plantilla, se ofrece en la modalidad «Paga lo que puedas», sin mínimo (introduce 0 $ si lo deseas) ni máximo (tu apoyo ayuda a mantener el contenido – los tutoriales típicos se venden por entre 25 $ y más de 100 $ por licencia). Sólo tienes que introducir un precio junto con una dirección de correo electrónico a la que enviar el enlace de descarga y, a continuación, hacer clic en «Continuar». Si tienes alguna pregunta sobre nuestro programa «Paga lo que puedas» o por qué ofrecemos nuestros modelos sobre esta base, ponte en contacto con nosotros.

Notas sobre la versión

v1.0

Lanzamiento inicial