Como Analizar Inversiones Inmobiliarias de Valor Agregado Mediante el Rendimiento Sobre el Costo

El rendimiento sobre costo en los bienes raíces comerciales es un indicador financiero crítico que mide la rentabilidad de una inversión inmobiliaria comparando los ingresos operativos netos que genera una propiedad con el costo total de adquisición y desarrollo del proyecto. Esta ratio no solo ayuda a evaluar la eficacia con la que se utiliza el capital en un proyecto inmobiliario comercial, sino que también ofrece una visión clara sobre el valor agregado por las mejoras y la gestión del activo, permitiendo a los inversores y analistas como tú, tomar decisiones más informadas y estratégicas en el ámbito del desarrollo y la inversión inmobiliaria.

¿Es usted miembro de Acelerador? Este artículo se inspiró en una serie de preguntas en nuestro foro en la sección en que tratamos el tema de la suscripción de inversiones de valor añadido en el sector inmobiliario. Considere la posibilidad de unirse al programa de formación en modelización financiera inmobiliaria utilizado por las principales empresas inmobiliarias y universidades de élite para formar a la próxima generación de profesionales inmobiliarios.

¿Qué es el Rendimiento Sobre el Costo en el Sector Inmobiliario?

En primer lugar, la definición de Rendimiento sobre el Costo de nuestro Glosario de Términos de A.CRE:

“El rendimiento sobre el costo es el ingreso operativo neto (o, a veces, el flujo de efectivo de las operaciones) en la estabilización dividido por el costo total del proyecto, mientras que la tasa de capitalización (tasa de capitalización) es el ingreso operativo neto estabilizado (o, a veces, el flujo de efectivo de las operaciones) dividido por el valor de mercado de la propiedad.”

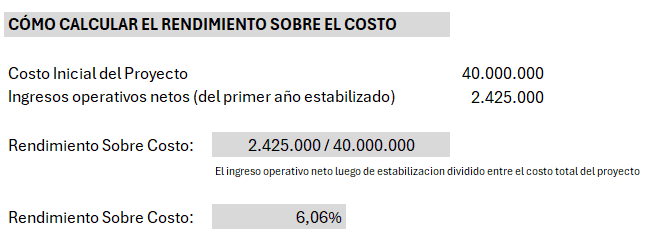

Ingreso Operativo Neto en Estabilización ÷ Costo del Proyecto

En la práctica, el rendimiento sobre el costo es una herramienta de comparación. Ayuda al inversor a evaluar si la rentabilidad ofrecida por una inversión justifica el riesgo asumido. Y puesto que una inversión de valor añadido (u oportunista) tiene un riesgo implícito que no tiene una inversión básica (por ejemplo, riesgo de arrendamiento, riesgo de construcción, riesgo de mercado, etc.), es importante comprender el beneficio que se obtiene al asumir ese riesgo.

De hecho, esta métrica es especialmente útil para el análisis a posteriori (es decir, rápido y eficaz). Calcular el rendimiento sobre el costo de una posible inversión es cuestión de minutos, no requiere realizar un modelo de flujo de caja descontado al inmueble completo en Excel y, si se compara con una tasa de capitalización de mercado, indica si merece la pena dedicar más tiempo a esa operación.

Esta es la lógica para calcular el rendimiento sobre el costo:

Riesgo vs. Rentabilidad en el sector inmobiliario

¿Qué papel desempeña el riesgo en este debate? El riesgo juega un papel fundamental en el debate sobre la métrica del rendimiento sobre el costo en los bienes raíces comerciales. Esta métrica, al concentrarse en los ingresos operativos netos en relación con el costo total de inversión, puede ofrecer una vista optimista de la rentabilidad potencial de un proyecto. Sin embargo, no tiene en cuenta directamente el riesgo asociado con la adquisición y el desarrollo del proyecto, ni los riesgos externos que pueden afectar el rendimiento futuro, como cambios en el mercado, fluctuaciones económicas, o desarrollos imprevistos en la localización del proyecto.

Cuanto más riesgo se asuma (tras un análisis cuidadoso y estrategias de mitigación adecuadas), mayor será el rendimiento. Una inversión inmobiliaria privada es relativamente arriesgada, en gran medida porque la inversión carece de liquidez y requiere mucho capital. Por lo tanto, una inversión inmobiliaria ofrece un mayor rendimiento (por ejemplo, la tasa de capitalización de las oficinas de EE.UU. CBD @ 6,65%) que, por ejemplo, una deuda corporativa con grado de inversión.

Así, la métrica del rendimiento sobre el costo no solo refleja la capacidad de un proyecto para generar ingresos en relación con su costo, sino que también sirve como un indicador de cómo el riesgo asumido puede amplificar las oportunidades de ganancia, reafirmando la convicción de que entre mayor sea el riesgo tomado, mayor podría ser la recompensa obtenida, en el contexto del rendimiento sobre el costo, un proyecto de bienes raíces comerciales que presenta desafíos significativos, ya sea por su ubicación, por necesidades de desarrollo extensivo, o por factores de mercado fluctuantes, demandará una tasa de retorno más elevada para atraer capital.

La Tasa de Capitalización del Mercado en Escena

Ahora bien, en el sector inmobiliario, el riesgo varía según la propiedad, el mercado, el tipo de inversión, etc. Cuanto mayor sea el riesgo, mayor será la rentabilidad esperada. La tasa de capitalización es nuestra métrica de referencia. Es efectivamente el rendimiento, antes del crecimiento, de lo que ganaría en una inversión totalmente estabilizada (“Inversiones Core”, “básica”).

Es cierto que los tipos de capitalización varían según el tipo de propiedad, la clase y el mercado, pero si todo lo demás es igual, el tipo de capitalización debería ser el mismo entre dos propiedades estabilizadas comparables.

Rendimiento Sobre el Costo, Tasa de Capitalización y Diferencial de Inversión

El rendimiento sobre el costo se convierte así en la métrica que le ayuda a evaluar cuánto valor (es decir, rendimiento adicional) está ganando por asumir riesgos en inversiones no estabilizadas.

En el caso de una inversión de valor añadido, el riesgo adicional que está asumiendo es la apuesta de que gastando dinero para mejorar el edificio obtendrá alquileres más altos, o que su empresa operadora puede reducir costos aumentando así el ingreso operativo neto, o que podrá volver a alquilar un edificio vacío, etc.

En otras palabras, está apostando a que puede mejorar el valor del edificio tomando medidas que vayan más allá de mantener el estado actual del activo.

Esta apuesta es un riesgo. Y ese riesgo merece una prima. Para calcular la prima, primero hay que calcular el rendimiento sobre el costo.

A continuación, se compara ese rendimiento sobre el costo con el tipo de capitalización de mercado de una propiedad estabilizada pero comparable en otros aspectos y se pregunta: ¿merece la pena el riesgo por la prima? Esa prima se denomina a veces diferencial de inversión (o diferencial de desarrollo). Y si la prima es lo suficientemente alta, merece la pena asumir el riesgo.

Un Ejemplo de Utilización del Rendimiento Sobre el Costo Para Evaluar una Operación de Valor Añadido

Para asegurarnos de su completo entendimiento, ya que este concepto es la clave del análisis financiero en estrategias de valor añadido y oportunistas, veamos el siguiente ejemplo:

Imagina que tienes la oportunidad de comprar un edificio de oficinas vacío por 1.000.000 de dólares. Usted elabora una proforma estabilizada (es decir, calcula los ingresos netos de explotación para cuando el edificio esté totalmente alquilado) y estima que los ingresos netos de explotación serán de 100.000 USD en el momento de la estabilización. Además, calcula que gastará 100.000 en costos de arrendamiento y 25.000 en costos de mantenimiento para llegar a la estabilización.

Por tanto, calculamos el rendimiento sobre el costo tomando los ingresos netos de explotación estabilizados (100.000) y dividiéndolos por el costo total del proyecto (1.000.000 + 100.000 + 25.000 = 1.125.000).

Se obtiene un Rendimiento Sobre el Costo del 8,89%.

Una vez tiene este dato, usted decide hacer su diligencia debida e investiga el mercado y descubre que los edificios de oficinas totalmente estabilizados, similares al suyo en su mercado, cotizan a una tasa de capitalización del 7,00%.

Por lo tanto, el diferencial que gana por asumir el riesgo de esta oportunidad de valor añadido es del 8,89% – 7,00% = 1,89%.

Y es en este punto, con esos datos, nos preguntamos: ¿merece la pena correr el riesgo de ganar 189 puntos porcentuales más en la operación de valor añadido? Si la respuesta es negativa, es mejor comprar una propiedad estabilizada con una tasa de capitalización del 7,00%. Si la respuesta es afirmativa, sigue buscando la oportunidad de añadir valor.

- Si quieres saber más acerca de inversiones inmobiliarias de valor añadido y como analizarlas financieramente te recomiendo que visites el articulo escrito por Arturo Parada en el que explica nuestro modelo de adquisición de apartamento de valor agregado, puedes acceder a él en el siguiente enlace: aquí

Conclusión Sobre la Utilización del Rendimiento Sobre el Costo Para Evaluar las Inversiones de Valor Añadido

El rendimiento sobre el costo es una medida poderosa, aunque relativamente sencilla, para evaluar las oportunidades de valor añadido. De hecho, si habla con los expertos del sector inmobiliario, le dirán que así es como se evaluaban las operaciones antes de que aparecieran los ordenadores. La tasa interna de retorno, el múltiplo de capital y los flujos descontados de efectivos, son conceptos relativamente nuevos en la suscripción de operaciones inmobiliarias.

Sin embargo, el rendimiento sobre el costo le dice casi lo mismo con mucha menos capacidad de procesamiento.